L’un des principaux impacts fiscaux de la mise en location meublée de votre résidence principale réside dans la taxation des plus-values. Normalement, la vente d’une résidence principale est exonérée de toute taxation sur la plus-value et peu importe la durée de détention, mais cette exemption ne s’applique pas aux biens utilisés pour la location meublée.

Les plus-values sur la vente d’un bien loué meublé sont soumises à deux régimes fiscaux, en fonction de votre statut :

Les plus-values sont soumises au régime des plus-values immobilières des particuliers, avec des abattements fiscaux après 22 ans pour l’impôt sur le revenu (IR) et 30 ans pour les prélèvements sociaux (PS) (source ici)

Un point important : ces abattements commencent à partir de la date d’acquisition du bien et non à partir du début de l’activité de location meublée.

Les plus-values sont soumises au régime des plus-values immobilières des professionnels, qui inclut des règles spécifiques comme l’article 151 septies du Code général des impôts pour une exonération sous certaines conditions. Ce régime impose une taxation complète pour les prélèvements sociaux et l’application de la théorie des biens migrants.

Ces régimes peuvent entraîner des coûts fiscaux significatifs. Il est donc important de réaliser une analyse approfondie de votre situation actuelle et future avant de faire ce choix.

Voyons deux exemples qui illustrent bien l’impact fiscal sur les plus-values lors de la revente d’une résidence principale passée en location meublée.

(200 000 * 19%) + (200 000 * 17,2) = 38000 + 34 400 € = 72 400 €

A partir de 5 ans, vous bénéficierez d’un abattement pour durée de détention si vous avez continuer la location meublée.( Source : Plus-values imposées |impots.gouv.fr)

Dans le premier cas, le passage à la location meublée fait automatiquement perdre le bénéfice de l’exonération de la plus-value réservée à la résidence principale. Cela peut représenter une perte financière importante !

Dans le second cas, tout dépend de la capacité à prouver que le bien reste votre résidence principale au sens fiscal. Cette situation doit être évaluée au cas par cas pour déterminer les implications fiscales exactes.

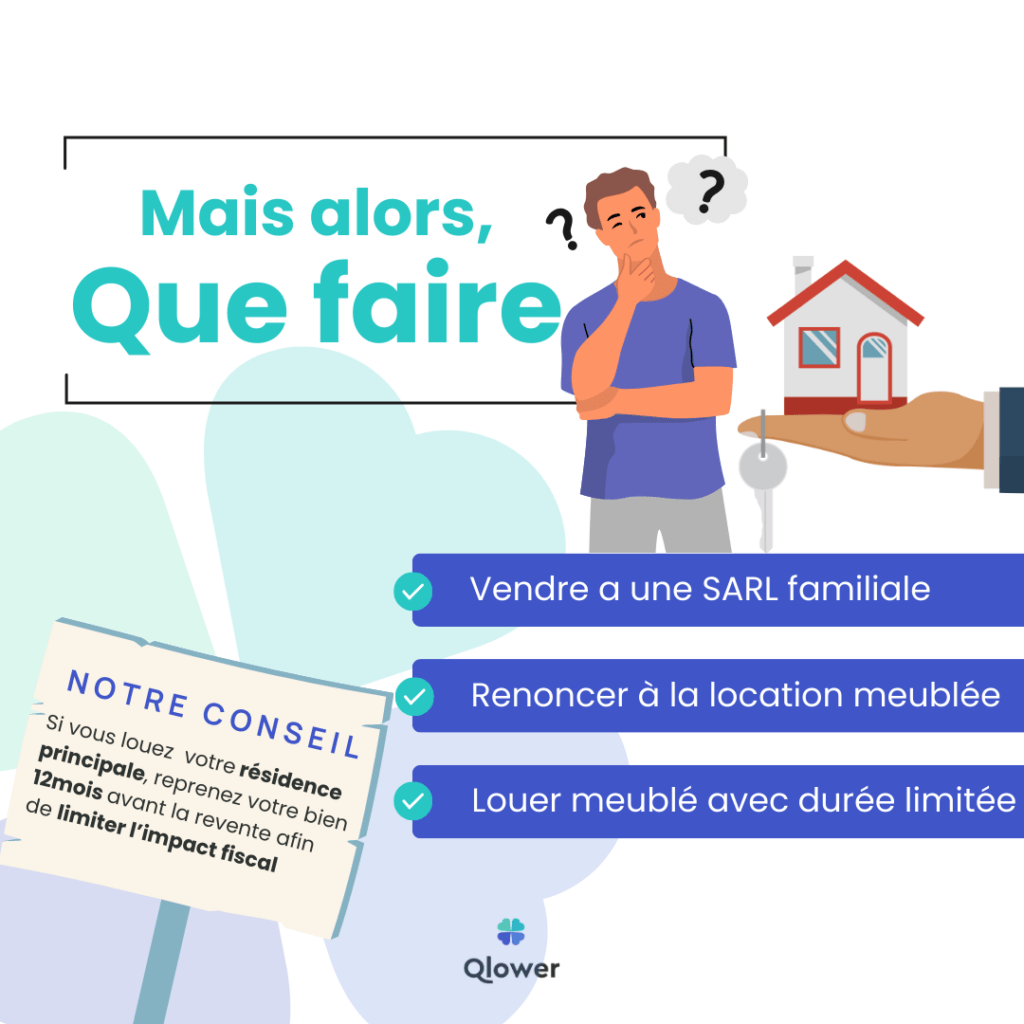

Une des solution consiste à vendre votre résidence principale à une Société à Responsabilité Limitée (SARL) de famille.

Cette approche présente plusieurs avantages : le bien reste dans le patrimoine familial et facilite la transmission. Toutefois, cette option nécessite des démarches administratives complexes, telles que la création de la société, la donation-partage avec les héritiers, et potentiellement la recherche de financement bancaire.

Avant d’opter pour cette solution, consultez un conseiller en gestion de patrimoine, un expert comptable, un notaire, et potentiellement d’autres membres de votre famille pour évaluer la faisabilité et les implications de ce choix.

Si les contraintes fiscales et administratives de la location meublée vous semblent trop lourdes, une alternative peut être de vendre votre résidence principale directement, sans passer par la location meublée. Cela vous permet de bénéficier de l’exonération totale sur les plus-values et de récupérer des liquidités pour d’autres investissements tels que :

– L’acquisition de nouveaux biens immobiliers à mettre en location meublée.

– L’investissements financiers divers, tels que l’assurance-vie.

Une étude patrimoniale complète vous aidera à optimiser la gestion de votre trésorerie tout en tenant compte des impôts, des flux financiers et des enjeux de transmission.

En conclusion, la décision de passer votre résidence principale en location meublée doit être mûrement réfléchie, car elle peut avoir des impacts fiscaux significatifs. Chaque situation est unique et nécessite une analyse précise en simulant les conséquences financières et fiscales.

Si votre intention est de retourner vivre dans votre résidence principale après une période de location meublée, la situation est un peu différente. Si le bien redevient votre résidence principale pendant au moins 12 mois avant sa vente, les règles fiscales applicables changent :

– Pour un LMNP : vous pourrez potentiellement bénéficier d’une exonération de la plus-value en tant que résidence principale.

– Pour un LMP: il faudra généralement déclarer une cessation d’activité de loueur en meublé, sauf si vous avez d’autres biens exploités en location meublée.

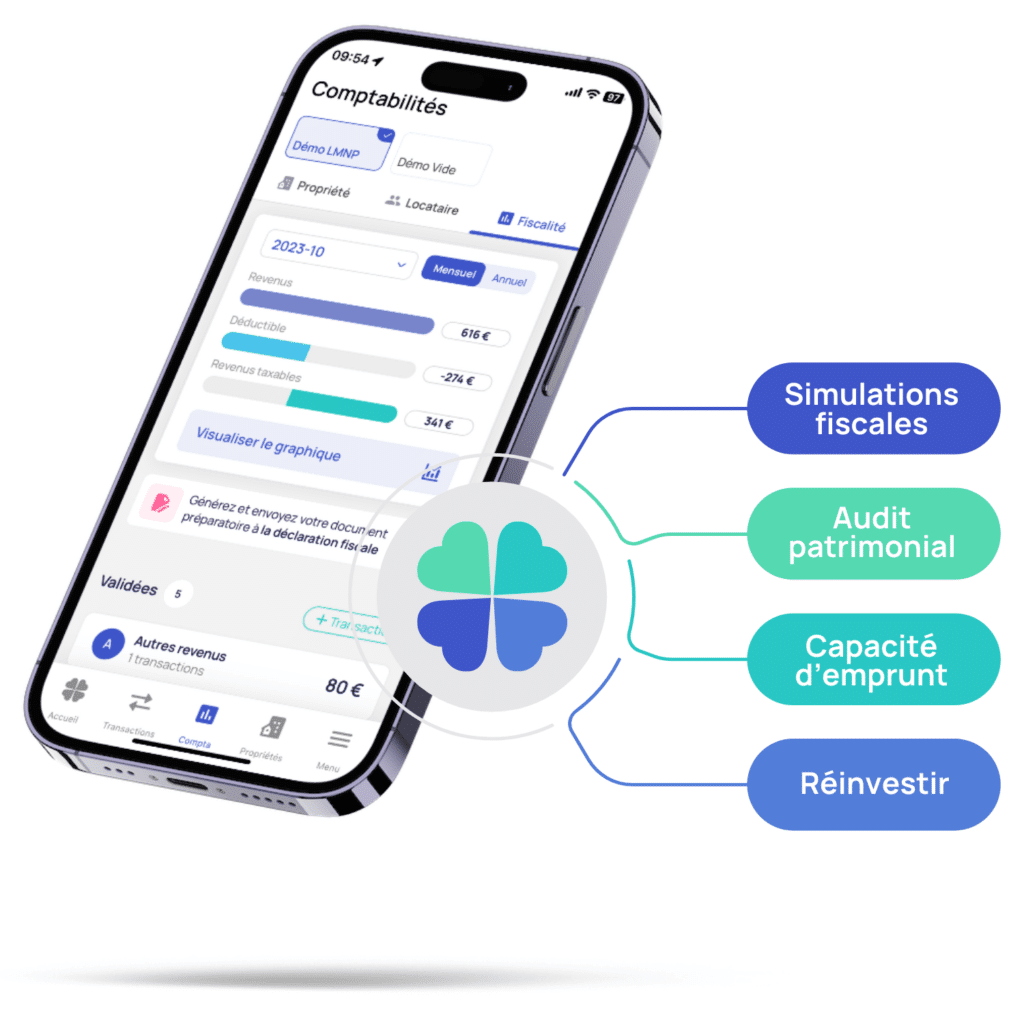

Pour faire les bons choix, il est vivement conseillé de vous faire accompagner par un expert en fiscalité immobilière, fini le casse tête de la fiscalité et place à l’optimisation de votre situation personnelle et patrimoniale

Qlower est là pour vous aiguiller au mieux selon votre situation ! N’hésitez pas à prendre un rdv avec un de nos experts !

Inscrivez-vous à la newsletter Qlower

Qlower vous propose du contenu utile (articles, conseils…) pour créer et développer votre patrimoine immobilier. Rejoignez la communauté Qlower et partagez vos questions et commentaires.

Obtenez dès maintenant tous les conseils d’experts pour vous faciliter la vie et boostez votre activité de loueur en meublé